Foto EFE

En estos días de alegre campaña electoral, aparentemente, con grandes esfuerzos se ha estabilizado algo el dólar paralelo, aparentemente el dólar libre o que se negocia entre el público consumidor y los comerciantes apenas se ha depreciado en 7% en un mes. En la web del BCV que siempre ha publicado con gran retraso los datos relativos a la inflación (alza de precios), y en efecto, para septiembre los precios (medidos por el índice nacional de precios al consumidor) han aumentado 7,1%, y para octubre 6,8%. Todo esto ha generado una fanfarria de alegría, en especial entre los seguidores esperanzados de la “revolución”.

También, advierte el economista José Guerra, conocedor del modus operandi del BCV que el instituto emisor está quemando reservas por 408 millones de dólares para estabilizar artificialmente el dólar paralelo o del público.

La hiperinflación comenzó, más o menos, en Venezuela a partir de noviembre de 2017 cuando se registró una tasa mensual de un 56,7% y anual de 1.370%. En aquel momento, se anunció la creación del billete de Bs. 100.000. Además, según los propios datos del BCV, en septiembre de 2018 la inflación fue de 127%, y si esto hubiera parecido elevado en enero de 2019 alcanza a 196%, y luego descendió algo en diciembre del 2020 al situarse en 77,5%. Ahora bien, siguiendo a Philip Cagan, el gran “gurú” de los procesos inflacionarios, “una hiperinflación termina cuando un país pasa 12 meses seguidos con una variación de precios inferior a 50% interanual”.

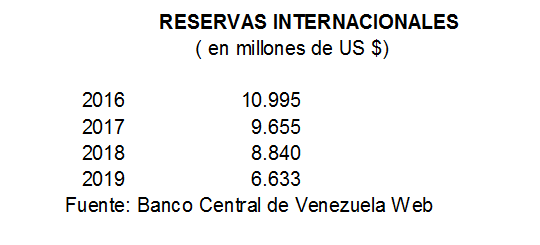

La causa eficiente y por lo tanto verdadera de la hiperinflación fue el financiamiento del BCV a Pdvsa. Lo que se llama dinero inorgánico no respaldado por las reservas internacionales (divisas en poder del instituto emisor). Así tenemos que el agregado monetario M2 había crecido 1.121% entre diciembre de 2016 y diciembre de 2017; 63.257% en el año 2018; y, finalmente, 4.946% en el año 2019. En el cuadro anexo podemos apreciar el deterioro de las reservas internacionales a medida que avanza la hiperinflación.

Un dato interesante que nos conviene recordar es que durante los años 2005-2014 el BCV le traspasó a un ente del gobierno nacional, el Fonden, la suma de 48.925 millones de dólares, como también Pdvsa la suma de 83.044 millones de dólares, lo que hace un gran total de 131.969 millones de dólares. ¡Esto es, nos quedamos a propósito sin reservas internacionales que soportaran pagos de deuda externa e importaciones! De igual modo, la deuda externa total de la República es de 112.300 millones de dólares, incluyendo la deuda externa de Pdvsa por 71.500 millones de dólares, y estamos técnicamente en un “default”. Los rusos y los chinos tratan de hacer milagros para que se les pague lo adeudado.

Adicionalmente, según el Fondo Monetario Internacional, la inflación en Venezuela llegará a finales del año 2021 a 5.500% junto con una contracción económica de 10%. Esta misma institución señala también que la reducción del PIB en términos reales en el año 2020 fue de 30%. Ya la hiperinflación en Venezuela tiene 48 meses en acción, una de las de más larga duración en el mundo. Pero las hiperinflaciones no se detienen solas como por arte de magia, hace falta un plan que restaure la confianza, tanto en los inversionistas nacionales como en los foráneos.

Esta palabra confianza tiene mucho valor en economía. L.L. Angas, experto bursátil, habla en su libro Placements et spéculation en bourse, (Paris, Petit bibliothéque Payot, 1968) que existen cuatro clases de confianza: a) La confianza en el Estado: esto es, la confianza en la gestión económica del gobierno condicionada por los factores: equilibrio presupuestario, cargas fiscales e intervenciones del Estado en la vida económica del país. No creemos que haya confianza en la forma cómo el gobierno madurista ha manejado la economía del país desde 1999. b) Confianza en los bancos, constituye un elemento esencial en la vida económica, en efecto, si el público no tiene fe en la solvencia de los bancos, retira sus depósitos y los cambia por divisas, lo cual se traduce por una deflación y una contracción del crédito. Sudeban no publica los balances bancarios y los indicadores anexos desde marzo de este año. c) La confianza en la moneda: y aquí decimos nosotros que ya tres cambios de conos monetarios, los tres ceros del bolívar fuerte, los otros cinco ceros del bolívar soberano más los seis ceros que han definido el bolívar digital, no pueden restablecer la confianza perdida en lo que paradójicamente fue la moneda más estable de América Latina hasta 1973. d) La confianza en los negocios. En lo que concierne a la confianza en los negocios el autor francés nos cuenta que existe en cuanto los hombres de negocios confían en que harán ganancias con el nivel de precios prevaleciente. Y a veces este nivel de precios prevaleciente puede chocar con las intenciones de un gobierno de crear una estabilidad monetaria en aras de una mayor confianza en la moneda. En los actuales momentos, en donde unos establecimientos hacen gala de importar grandes cantidades de productos de origen extranjero, otros negocios , como una cadena de supermercados, están fijando los precios en dólares, con lo cual están creando una especie de ilusión monetaria en lugar de colocar el bolívar digital. Con ello revelan que sus negocios no andan precisamente bien.