La creciente rivalidad sino-norteamericana y los temores más generalizados sobre la economía de China han hecho que las empresas occidentales reevalúen sus operaciones allí -y con razón-. Frente a la incertidumbre en torno a las políticas económicas y a las intenciones geopolíticas del presidente Xi Jinping, tal vez haya llegado la hora de que los inversores y los líderes corporativos consideren reducir su exposición a los activos y a los mercados chinos.

Los acontecimientos del pasado año, particularmente la reticencia tenaz de Xi a aliviar su política estricta de COVID cero y su confirmación como el primer presidente de China en gobernar durante tres mandatos, han espantado a los inversores globales. De la misma manera, la agenda de “prosperidad común” de Xi, que apunta a redistribuir la riqueza de los ricos a los pobres y a controlar a la nueva élite empresarial del país, ha sido considerada perjudicial para las empresas y para la actividad económica.

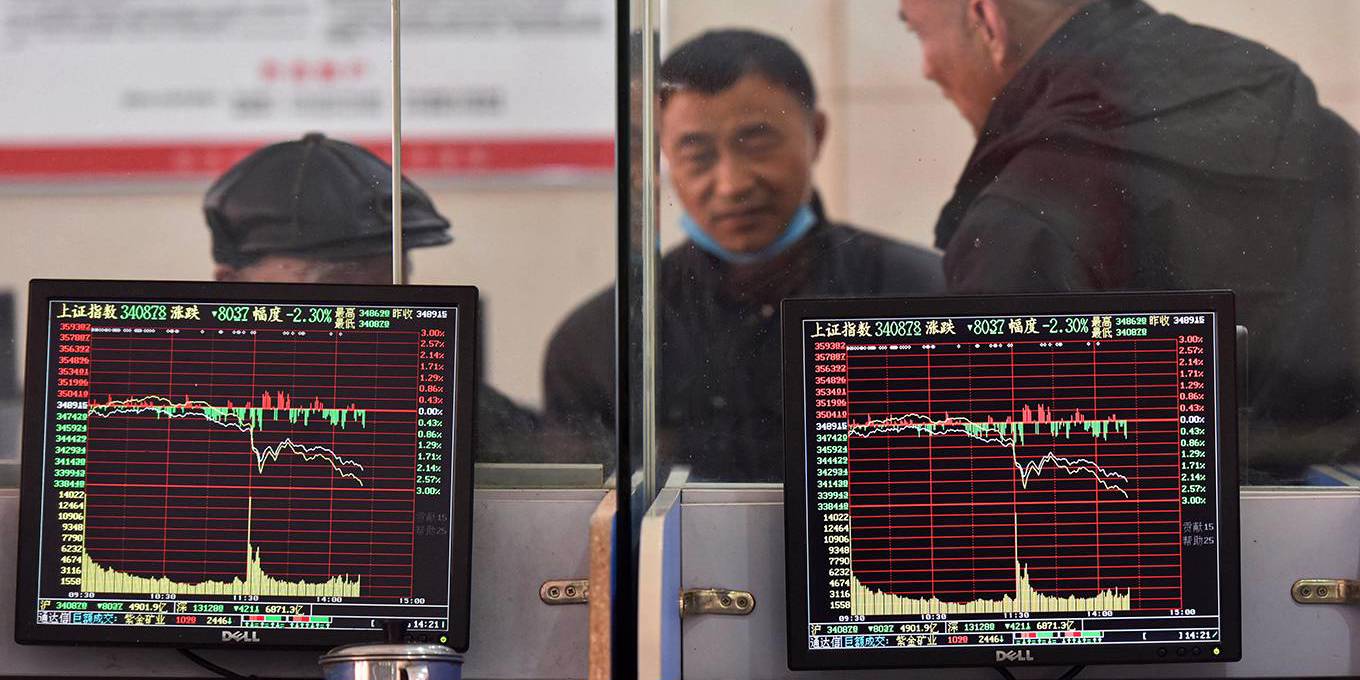

Como parte de su campaña de prosperidad común, Xi prometió que las autoridades “regularían razonablemente los ingresos excesivamente altos y alentarían a la gente y a las empresas de altos ingresos a devolver más a la sociedad”. Con este tipo de retórica, no sorprende que el mercado bursátil de China haya caído aproximadamente el 20% el año pasado. Las políticas de China también han provocado enormes salidas de capital y una venta acelerada de acciones chinas. Según el Instituto de Finanzas Internacionales, los inversores retiraron 7.600 millones de dólares del mercado bursátil chino el mes pasado, además de 1.200 millones de dólares del mercado de bonos.

Por supuesto, las reacciones de los inversores a las tendencias económicas y a los acontecimientos políticos dependen de sus carteras, las necesidades de diversificación, el apetito de riesgo y los horizontes de inversión. Pero los inversores y los líderes empresariales prudentes utilizarán esta oportunidad para evaluar los riesgos de sus carteras y considerar qué hacer con sus posiciones en China.

Claramente, el abismo cada vez mayor entre Estados Unidos y China y el giro más amplio hacia una desglobalización afectará la manera en que las empresas multinacionales llevan adelante sus negocios. Específicamente, las empresas deben repensar cómo obtienen financiamiento, contratan personal en otros países y asignan capital. También deberían considerar centralizar los procesos de compra y crear cadenas de suministro resilientes.

¿Qué caminos podrían tomar los inversores que reevalúen su exposición en China? Una opción es diversificar todos sus activos chinos, reduciendo su exposición a cero. Pero reducir la exposición a China probablemente sea un proceso prolongado, ya sea que implique achicar una cartera de acciones chinas comercializadas públicamente o desarticular una inversión en acciones privadas. Un reposicionamiento quizá también resulte complicado, ya que los vendedores deben encontrar compradores en un mercado donde la valuación ya atraviesa dificultades.

Asimismo, los inversores que busquen deshacerse de sus tenencias chinas deben considerar los efectos en sus impuestos, los derechos de propiedad intelectual y los precios de transferencia, así como otros costos ocultos. Y los inversores corporativos que han tenido una posición alcista frente a China necesitarían hacerse a la idea de que es posible que no tengan ninguna exposición a la economía de China cuando el crecimiento empiece a repuntar.

Alternativamente, los inversores podrían aceptar sus costos hundidos, amortizar el valor de sus inversiones y conservar cierta exposición a China. En esencia, esto implicaría reconocer que no se pueden recuperar las inversiones previas si no se hacen inversiones nuevas.

En el contexto de una cartera de acciones, una estrategia de costo hundido resultaría en pérdidas registradas por ajuste al valor de mercado, lo que dejaría a los inversores con la opción de retener sus posiciones en caso de una recuperación del mercado. De la misma manera, una corporación que tiene una fábrica en China puede amortizar el valor de sus activos. Pero en lugar de cerrarla y amortizarla por completo, podría seguir teniéndola abierta como un negocio en marcha sin expandir la producción o sin hacer nuevos compromisos de capital, manteniendo así una posición establecida en China cuando la economía finalmente se recupere.

Otra opción es doblar la apuesta. Los inversores no sólo podrían mantener su exposición actual a China, sino también aprovechar las valuaciones bajas y la debilidad del mercado para ampliar su presencia en el país. Pero aún en este escenario, los inversores globales harían bien en recalibrar sus estrategias de inversión sumando un socio local para minimizar el riesgo de expropiación.

Ahora bien, las empresas que decidan quedarse y aumentar su presencia en China podrían verse obligadas a operar como empresas delimitadas. Esto probablemente complicaría el reporte financiero y aumentaría sus cargas regulatorias, particularmente frente al creciente proteccionismo comercial y a la balcanización regional.

Sin embargo, los inversores y las corporaciones decididas a invertir en China en definitiva deben ser innovadoras en la manera en que hacen negocios en China -y con China-. Tendrían que reevaluar las estructuras de gobernanza y de supervisión de los directorios de las nuevas entidades locales que pueden operar sólo en los mercados bursátiles chinos. También tendrían que confiar en métricas poco convencionales, ya que las mediciones tradicionales como estadísticas macro, ratios precio-ganancias, tasa de retorno interna, ratios Sharpe y mediciones de volatilidad similares al VIX son menos confiables en un entorno geopolítico, económico y financiero cambiante.

Sea cual fuere la opción que elijan, los inversores occidentales en China enfrentan un terreno económico absolutamente diferente de aquel en el que operaron por más de diez años. Este cambio refleja acontecimientos políticos domésticos como el férreo control del poder por parte de Xi. Pero también confirma un nuevo orden geopolítico en el que China y Estados Unidos compiten por una superioridad económica, tecnológica y militar. En un mundo que se desglobaliza a pasos acelerados, los inversores deben considerar sus próximas medidas con mucha cautela.

Dambisa Moyo, economista internacional, es autora de cuatro éxitos de ventas del New York Times, entre ellos Edge of Chaos: Why Democracy Is Failing to Deliver Economic Growth – and How to Fix It (Basic Books, 2018).

Copyright: Project Syndicate, 2022.