Puede ocurrir que en alguna sección de Economía o de Ciencia y Tecnología, de algún diario nacional o extranjero, sea publicado un artículo con la siguiente afirmación: «El mercado de las criptomonedas se está recuperando actualmente del mercado bajista. Muchos perdieron fortunas cuando los gigantes de las criptomonedas perdieron un 20% de su valor. El índice de miedo y codicia de las criptomonedas mostró que los entusiastas de las criptomonedas dudaban en comprarlas. Sin embargo, el mercado ha comenzado su recuperación, reconstruyendo la confianza«.

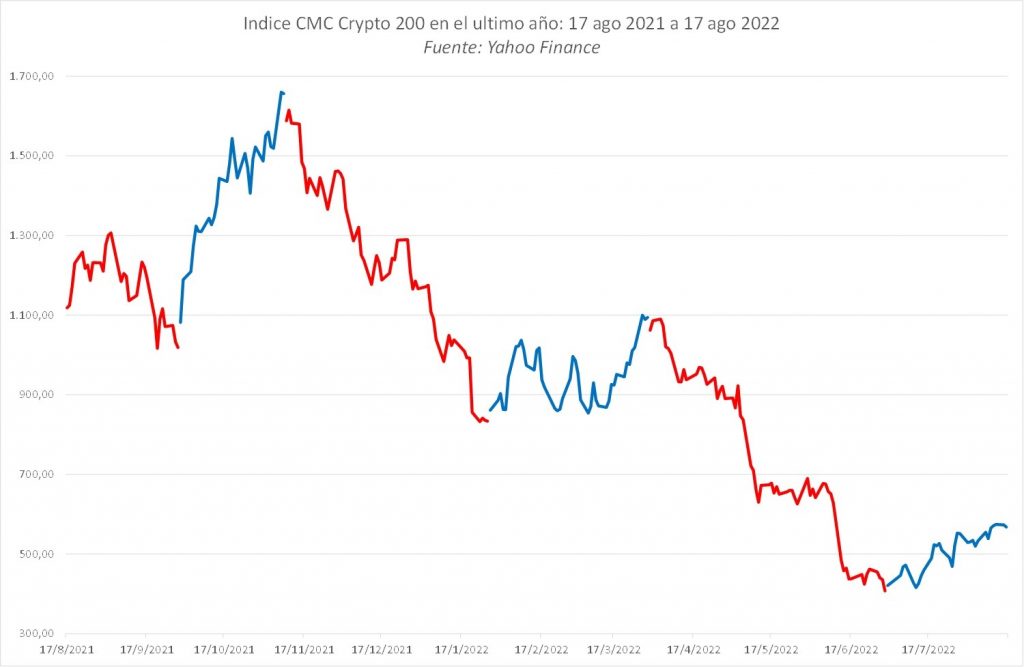

Dicha extensa afirmación representaría una inmejorable oportunidad para hacer algunas precisiones. Para la primera precisión utilizaría un índice que abarca 200 criptomonedas: el «CMC Crypto 200 Index», de Solacti, y que usted, amigo lector, puede verificar fácilmente, en la página de YahooFinance. El índice abarca las «gigantes» y las no gigantes. Veamos.

La frase «los gigantes de las criptomonedas perdieron 20% de su valor», lamentablemente, no es correcta. En el contexto de estas 200 cotizantes en bolsas norteamericanas la cifra correcta es una pérdida de valor que monta a-75,41% en 160 días. En efecto, el 9 de noviembre de 2021 el CMC Crypto 200 Index alcanzó un valor máximo de 1.656,21 puntos y 160 días después, el 30 de junio de 2022, disminuyó a un mínimo de 407,18 puntos. Lo anterior significa una pérdida casi 4 veces mayor que el 20% reportado en el texto arriba mencionado. De hecho, entre esas dos fechas extremas (9 noviembre de 2021 y 30 de junio de 2022) la bitcoin, una de las gigantes, pasó de un precio de 66.971,83 dólares a 19.784,73 dólares y lo cual significó una pérdida de valorigual a -70,46% en 160 días.

La segunda precisión estaría relacionada con la evolución del llamado índice de miedo y codicia. En el momento de mayor esplendor de las criptomonedas, hacia inicios de noviembre de 2021, el índice de miedo y codicia llegó a tener un valor de 84. El 30 de julio de 2022 exhibió un valor de 42, su máximo local después de haber alcanzado el valor mínimo. Sin embargo, en la actualidad (20 de agosto de 2022, fecha en que escribo este artículo) tiene un valor de 29: ¡para atrás otra vez!

También, el «Bull & Bear Index» de Augmento llegó a tener por esas fechas de esplendor un valor de 0,83. El 1° de agosto de 2022 cerró con un valor de 0,41 y actualmente, tiene un valor de 0,22 y plantea la misma situación observada con el índice de miedo y codicia: menos miedo no necesariamente significa más optimismo y codicia sino, por ejemplo, que la estampida de pánico se detuvo “por ahora”.

Abordemos ahora una tercera precisión, relacionada con la recuperación de las criptomonedas. El pasado 19 de agosto de 2022, Forbes publicó un artículo firmado por Sergei Klebnikov en el cual refiere la opinión informada del Bank of America (BofA). El artículo se tituló “Bank Of AmericaWarns Of ‘Textbook’ Bear Market Rally, Predicting New LowsFor Stocks” y que puede traducirse como “Bank of America advierte sobre un supuesto repunte del “mercado bajista de libro de texto”, y predice nuevos mínimos para las acciones”. El calificativo de mercado bajista de libro de texto significa que las características de dicho mercado están ampliamente descritas y referenciadas (documentadas) en los libros con los que los estudiantes –y los que se inician en el tema- aprenden.

En su artículo, Klebnikov destaca dos puntos, a saber: 1) BofA afirma que el aumento verificado en este verano en el índice S&P500, 17,4% en 41 días de negociación,constituye tan solo un repunte clásico del mercado bajista; 2) La Fed norteamericana todavía tiene que trabajar para reducir la inflación y eso podría significar otro retroceso para las acciones.

Más todavía. La imagen que presenta a este artículo, imagen de mi propia cosecha, representa 1 año de observaciones diarias en el índice CMC Crypto 200 y allí usted, amigo lector, puede apreciar en toda su magnitud al mercado bajista (bearmarket) en las criptomonedas. Le ruego fijarse que las tres (3) secciones «alcistas» colocadas en azul, no significaron en cada caso que la tendencia bajista había finalizado. Una conjetura es que ese mercado bajista bien puede continuar (de hecho, es lo que afirma BofA) y al respecto les recomiendo ver este video (un poco más de 35 minutos), titulado “¿Qué es la capitulación del mercado?”, donde entrevistan a César Díaz, profesor invitado en dos cursos de trading de criptomonedas en el IESA (básico y avanzado). Díaz afirma que la bitcoin todavía puede caer hasta los 10.000 dólares (a partir del minuto 11).

A lo anterior habría que añadirle un fenómeno que yo mismo he reportado con cifras en pasados artículos aquí en El Nacional, como aquel titulado “Miedo extremo”: la alta correlación existente entre los mercados de acciones y el de las criptomonedas y lo cual habla en favor de un riesgo sistémico (Teoría Moderna del Portafolio) de magnitud considerable.

También, el bitcoin NVT ratio (la capitalización de mercado de la bitcoin dividida por su volumen en dólares negociado, métrica que permite conocer si la bitcoin está sobrevalorada o subvaluada) continúa mostrando un precio sumergido en la zona del «oversold», es decir, sumamente subvaluada. En consecuencia, la conclusión de «recuperación y reconstrucción de confianza» tampoco sería correcta.

Visto todo lo anterior y dado que por allí se están promocionando, a diestra y siniestra, nuevas criptomonedas como por ejemplo una llamada “Mehracki”, usted, amigo lector, debería plantearse el siguiente par de preguntas: ¿Cuáles son los riesgos de meterle dinerito a cualquier criptomoneda?, ¿acaso no hay ningún riesgo cuando uno invierte en criptomonedas, sean viejas o nuevas?

Dado que no todo es virtud en las finanzas descentralizadas (DeFi) y para que jamás usted olvide ni el reciente desplome de más del 70%, ya documentado, ni el “affair” Terra-Luna, en mi artículo de la semana que viene, explicitaré algunos de los riesgos de invertir en esa tal “Mehracki” o en cualquier otro token o criptomoneda.