Daniel Kahneman ganó el premio Nobel en Ciencias Económicas el año de 2002 por haber integrado conocimientos de la investigación psicológica en la ciencia económica, especialmente en relación con el juicio humano y la toma de decisiones en condiciones de incertidumbre.

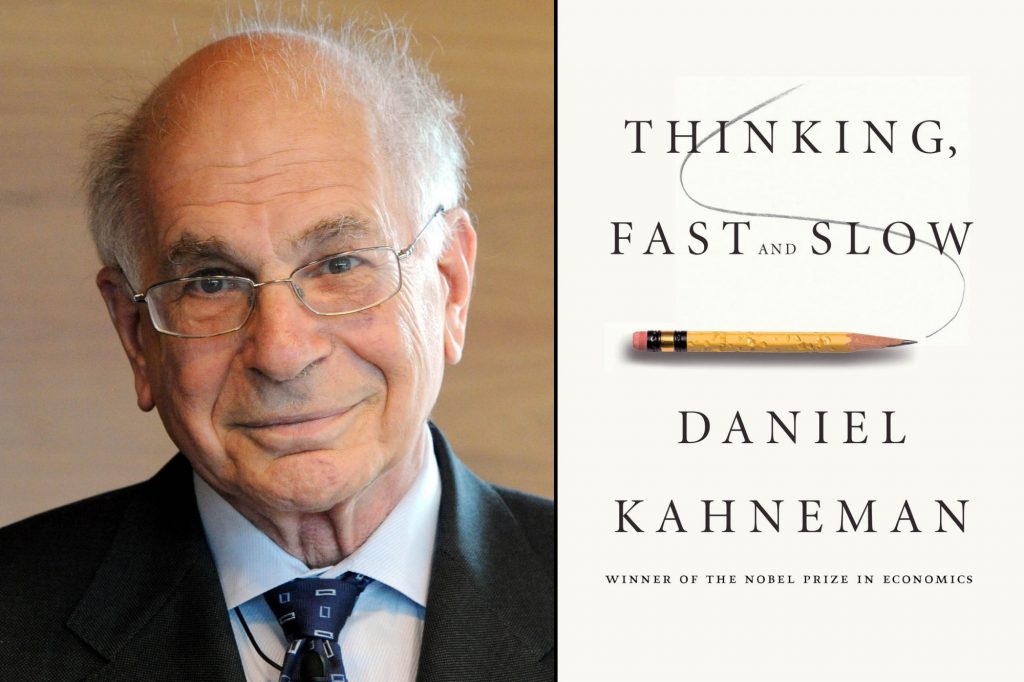

Nueve años después, en 2011, publicó un libro titulado Thinking, Fast and Slow (Farrar, Straus and Giroux, Nueva York, Estados Unidos) y que dedica a la memoria de Amos Tversky.

El libro tiene cinco partes y dos apéndices y en este artículo me referiré a una sección de la parte tres titulada «La ilusión de entender», en donde Kahneman describe el sesgo cognitivo, o vulnerabilidad cognitiva, conocido por su acrónimo en inglés «WYSIATI» o “What you see is all there is” (lo que ves es todo lo que hay).

WYSIATI es una heurística en función de la cual conformamos nuestros juicios e impresiones de acuerdo a la información que tenemos disponible en nuestro cerebro. En general, dicha información es limitada.

Con WYSIATI, Kahneman se refiere a la capacidad que tenemos de ignorar por completo nuestra propia ignorancia.

Dicha heurística apunta a que el cerebro construye la mejor historia posible a partir de la información disponible y, si es una buena historia, el individuo entonces se la cree. En palabras del propio Kahneman: «Paradójicamente, es más fácil construir una historia coherente cuando se sabe poco, cuando hay menos piezas para encajar en el rompecabezas».

El caso es que cuando tomamos decisiones, nuestra mente solo tiene en cuenta las cosas que conoce y con ellas, independientemente de su calidad y cantidad, lo único que hace es tratar de estructurar una historia que resulte coherente. Eso es suficiente. La historia no tiene porqué ser exacta, completa, o confiable, sólo tiene que ser coherente. Tomar decisiones con dicha heurística es fácil y cómodo y, lo que es peor, nos hace sentir confiados y competentes en muchas situaciones.

A modo de ejemplo, hace un par de meses sufrí un accidente y me fracturé la muñeca izquierda. En ese momento estaba acompañado por una pareja de profesionales de la odontología y yo dije: «Miércoles, ¡me fracturé!» y uno de estos dos profesionales dictaminó con una seguridad impresionante: «No es una fractura, es solo una contusión». Por supuesto que descarté dicha opinión y pocas horas después, en la emergencia, el médico traumatólogo me dio la diagnosis correcta: es una fractura distal del radio. Lo que deseo resaltar aquí es la coherencia de la historia que se formó en su mente, con información incompleta pues no es su área de experticia y sin mala fe, uno de los dos odontólogos: «Tuviste un accidente y te duele, ergo es una contusión».

A esta altura el lector se debe estar preguntando por qué traigo esto a colación. El asunto tiene que ver con el colapso de las criptomonedas, particularmente aquel dueto de Terra y Luna y aquella «buena” -y coherente- historia que muchos se creyeron de que la inversión en las mismas resultaba una excelente cobertura contra la inflación: ya todos han visto que no ha sido así.

En mi modo de ver las cosas y con la limitada e imperfecta información que tengo en mi cerebro, el colapso nos proporciona como mínimo dos lecciones.

Una es que el valor de una moneda y de una criptomoneda es cero si ambas pierden la confianza de sus usuarios. Ese es el triste caso del bolívar y también lo fue de las «stablecoins» Terra-Luna.

La segunda lección tiene que ver con la aceptación, el conocimiento y entendimiento de cómo operan los intermediarios en los mercados financieros (bancarios) y de criptomonedas durante una crisis de pánico. Hay documentados cualquier cantidad de ejemplos y, particularmente, uno bien visible: la criptoprestamista Celsius suspendió los retiros, bloqueando miles de millones en fondos de usuarios en medio de condiciones de mercado extremas.

Dicha aceptación, conocimiento y entendimiento se sustenta en el manejo de tres elementos: los cuantificados de volatilidad que permiten la toma de riesgo, la diversificación (y su concepto central en la vieja teoría, la correlación) que lo mitiga y el manejo apropiado de órdenes de mercado como la «stop-loss», esta última no solo para transitar inteligentemente la exposición al riesgo asumido sino también para evitar que la posición se desinfle.