Resulta evidente la castración de la autonomía administrativa, financiera y política de que han sido objeto los estados y municipios venezolanos durante el siglo XXI, dándose con ello al traste lo dispuesto en la carta magna en cuanto al carácter federal descentralizado de nuestro Estado.

Como resulta lógico pensar, aquella autonomía no es absoluta e ilimitada, razón por la cual el propio texto fundamental previó mecanismos dirigidos a la coordinación y armonización del funcionamiento conjunto de los tres niveles de entidades político-territoriales, a la par que contempló herramientas dirigidas a su fortalecimiento y consolidación progresiva.

Consciente el Constituyente de 1999 de la condición de recipiendario de la renta nacional atribuida al Poder Nacional, así como de las más eficientes fuentes de ingreso tributario, mantuvo la Carta Magna a las llamadas transferencias intergubernamentales, Situado y Asignaciones Económicas Especiales, previendo, además, la creación del Fondo de Compensación Interterritorial, el cual asumiría parte de la misión cumplida hasta ese momento por el Fondo Intergubernamental para la Descentralización, con el fin de atender a los principios de solidaridad y coordinación previstos en el texto fundamental, así como procurar la integración del Estado en general.

A pesar de aquellas medidas, la problemática tradicionalmente presente en el cálculo, distribución y destino de las transferencias intergubernamentales se profundizó bajo la vigencia de la Constitución de la República Bolivariana de Venezuela, al reconocer en ellas el Poder Nacional un arma de alto calibre para dominar la provincia.

Con el transcurso de las décadas, respecto de los estados se fue acentuando una significativa merma en sus competencias administrativas, resultando cada vez menores también sus fuentes propias de financiamiento. Los municipios, por su parte, aun teniendo una gama significativa de fuentes de ingresos tributarios, reciben de ellas cada vez menos ingresos dado el impacto de las erradas políticas económicas instrumentadas por el Poder Nacional. Los “entes menores”, en su mayoría, sobreviven de las famélicas “mesadas” que reciben de su “Gran Hermano” vía transferencias intergubernamentales, convertidas, en muchos casos, en “bozal de arepa”.

El debilitamiento de los estados y municipios apareja una estrategia de sometimiento que lleva implícita la castración de nuevos liderazgos y, con ello, el afianzamiento del ejercicio hegemónico del poder central.

Por varias décadas ha sido práctica constante del Poder Ejecutivo, cohonestado por la AN, la de subestimar el precio del barril de petróleo en el Presupuesto Nacional, procurando así disponer con mayor libertad por la vía de los créditos adicionales de los excedentes de esa fuente y, con ello, escamotear más fácilmente a los estados y municipios lo que les corresponde en concepto de Situado Constitucional y Asignaciones Económicas Especiales. Esa práctica se extremó con la sanción en el año 2008 de la Ley de Contribución Especial sobre Precios Extraordinarios del Mercado Internacional de los Hidrocarburos y sus reformas de 2012 y 2013. La particularidad de este nuevo mecanismo radica en que esos recursos excedentarios no ingresan al Tesoro Nacional, sino al patrimonio del Fonden, que es una empresa del Estado encargada de cumplir funciones propias de la República bajo un régimen presupuestario más flexible y sin que los recursos a ella asignados se computen a efectos de las comentadas transferencias intergubernamentales.

A la par de aquella medida, en flagrante violación del artículo 321 de la Constitución, dejó de operar el Fondo de Estabilización Macroeconómica, herramienta dirigida a procurar la estabilidad de los gastos del Estado a nivel nacional, estadal y municipal frente a las fluctuaciones de los ingresos ordinarios, especialmente los petroleros que en esos años 2008-2013 alcanzaron niveles exorbitantes. El fin último de aquella irregular práctica, no encuentra otra explicación que la de liberar al Ejecutivo Nacional de las reglas de disciplina a las que estaba sujeta la administración de los excedentes petroleros que, si bien resultaban igualmente aplicables a los estados y municipios, representaban para ellos ahorros que, desde hace más de una década dejaron de computarse a su favor.

La manipulación en el manejo de las transferencias intergubernamentales, la decapitación del FEM; la tergiversación del papel que constitucionalmente corresponde al Consejo Federal de Gobierno y; el desmontaje del proceso de descentralización, son sin duda el lodo del que vinieron estos polvos, el ejercicio desesperado y anárquico del Poder Tributario por parte de los estados y municipios.

Por muchos años se ha pregonado en el país la necesidad de alcanzar la diversificación económica, de manera que deje de ser dependiente de la renta proveniente del sector de los hidrocarburos. Ha sido también una constante la de que los estados y municipios deben alcanzar la adultez y hacerse autónomos y responsables de sus propios gastos, sin desconocer que ello siempre ha de estar acompañado de niveles razonables de apoyo interterritorial, dado los desniveles naturales en desarrollo, potencialidades y necesidades que los caracteriza.

El dramático escenario que se presenta actualmente con relación a aquellos objetivos demanda más que nunca de la armonización tributaria, sin que pueda concebirse queden fuera de ellas las relativas al sector petrolero. Racionalizar, compatibilizar y modernizar la normativa a él aplicable, con miras a generar el máximo de seguridad jurídica y verdaderos incentivos, es factor clave para reactivar la economía nacional.

Recientemente la AN aprobó en primera discusión el Proyecto de Ley Orgánica de Coordinación y Armonización de las Potestades Tributarias de los Estados y Municipios, en el que no se atienden los numerosos problemas que continúa registrando el ejercicio de la actividad petrolera frente a las pretensiones tributarias de los municipios. El silencio parlamentario quizá obedezca a la especialidad que encierra la materia, resultando lo más razonable su abordaje en una reforma de la Ley Orgánica de Hidrocarburos. En todo caso, lo que no puede continuar haciendo la AN es ignorar el tema, más aún cuando resulta impostergable el abandono del fracasado “Plan Plena Soberanía Petrolera” basado en un esquema de empresas mixtas de mayoría accionarial pública.

Si bien es cierto que el Constituyente de 1999 continuó la política de sus predecesores de reservar al Poder Nacional la creación, organización, recaudación, administración y control del gravamen de los hidrocarburos así como su régimen regulatorio, ello no ha dejado de suscitar polémica en cuanto a la posibilidad para los municipios de gravar ciertas actividades vinculadas a dicho sector.

El significado del numeral 12 del artículo 156 de la Constitución al establecer que el gravamen a los hidrocarburos es competencia del Poder Nacional; la vinculación y repercusión que en el ejercicio de ese Poder Tributario tiene la Reserva de la Actividad Petrolera consagrada en el artículo 302 de la CRBV e instrumentada por la LOH; las implicaciones que en ese contexto tienen las fuentes de ingreso tributarias derivadas de la actividad de hidrocarburos como materias rentísticas del Poder Nacional (artículos 156.33 y 183.1), excluidas, por tanto, del ámbito de actuación estadal y municipal, son entre otros, temas que siguen sin estar debidamente regulados constitucional y legalmente, que la doctrina y el Poder Judicial han intentado atender, aunque no siempre de manera acertada, clara y definitiva.

Si bien existe uniformidad de criterio en cuanto a que los concesionarios y contratistas de las operadoras petroleras que, obviamente, no llevan a cabo actividades reservadas, sino que prestan a aquellas servicios, sin hacerse titulares de los hidrocarburos, se encuentran sometidos a la tributación municipal, no siempre es claro el panorama cuando quien actúa es una operadora petrolera llevando a cabo únicamente actividades primarias o la ejecución de “Proyectos Verticalmente Integrados”.

Por efecto del modelo adoptado en la LOH, las operadoras, total propiedad de Pdvsa (ejemplos, CVP, Pdvsa Petróleo, S.A.) o las empresas mixtas de mayoría accionarial pública, son inmunes a la tributación municipal por las actividades que lleven a cabo, cualesquiera estas sean. Lo anterior se desprende claramente del artículo 180 constitucional, en el que se consagra la inmunidad de ese tipo de entidades (empresas del Estado) frente a las potestades tributarias estadales y municipales. Al respecto, sin embargo, el artículo 212 de la Ley Orgánica del Poder Público Municipal genera confusión cuando indica que, si bien las actividades económicas de venta de productos provenientes de la manufactura o refinación del petróleo ejecutada por una empresa del Estado no están sujetas al ISAE, no quedan incluidos en aquel supuesto de no sujeción los productos que se obtengan de una transformación ulterior del bien manufacturado por la empresa del Estado.

Aquella norma legal luce totalmente contraria al principio general establecido por el artículo 180 constitucional, en el que se consagra la inmunidad en función del sujeto (empresa del Estado) y no de su objeto social o actividad desarrollada, lo que representa un problema a resolver, obviamente, en favor de la disposición contenida en la carta magna.

Tomando en cuenta que la reactivación del sector petrolero debería pasar por una reforma de la LOH en la que se contemple el ejercicio de actividades primarias por parte de empresas con participación estatal minoritaria, deben analizarse los temas aquí planteados más allá de la sencilla respuesta a la que forzosamente conduce el artículo 180 constitucional bajo el esquema actual de Empresas Mixts. En un potencial escenario de reforma de la LOH, cobrarían así relevancia las inquietudes antes señaladas, sin cuyo debido tratamiento en nuestro ordenamiento jurídico se vería afectado el éxito de nuevos esquemas dirigidos a la reactivación del sector.

Bajo la Constitución Nacional de 1961 y de la Ley Orgánica que Reserva al Estado la Industria y el Comercio de los Hidrocarburos de 1975, en sentencia del 17 de agosto de 1999, la extinta Corte Suprema de Justicia estableció que la reserva del poder tributario a favor de la República sobre los hidrocarburos solo podía afectar a las empresas que se aprovechaban de manera directa de esos recursos, quedando el resto sometidas a los tributos municipales que generaran por el ejercicio de actividades lucrativas, como cualquier otra empresa.

Bajo la vigencia de la Constitución, la Sala Constitucional del Tribunal Supremo de Justicia, en sentencia del 18 de octubre de 2007 mantuvo aquel criterio al establecer que no se encuentran sometidas al poder tributario municipal las empresas que ejerzan actividades de “explotación de hidrocarburos”, por tratarse de una materia rentística de competencia exclusiva del Poder Nacional, en la que quien la ejecuta se aprovecha directamente del recurso natural.

Al respecto consideró la referida sentencia que era necesario distinguir entre aquellas actividades que comportan una auténtica explotación de hidrocarburos y aquéllas que no, siendo el principal criterio diferenciador, en ese sentido, la adquisición, titularidad o propiedad sobre el crudo extraído.

Bajo aquella visión resulta relativamente sencillo concluir que las empresas que lleven a cabo actividades reservadas (artículo 9 LOH: exploración, extracción de ellos en estado natural y recolección, transporte y almacenamiento iniciales), únicamente pueden ser gravadas por el Poder Nacional, independientemente de su calificación o no como empresas del Estado.

Resulta curioso pues, que teniendo aquellas actividades reservadas por fin último la comercialización del crudo extraído o la de los productos que de la transformación de aquél se obtiene, siendo ellas la reales fuentes generadoras de ingresos, no haya quedado explicitada su inclusión dentro de las actividades reservadas, cuando es el mismo sujeto de Derecho quien las lleva a cabo de principio a fin.

En lo que respecta a la comercialización de crudo en estado natural el artículo 57 de la LOH señala que solo las empresas de total propiedad del Estado pueden comercializarlo, debiendo por tanto las empresas mixtas vender a ellas (Pdvsa, CVP, Pdvsa Petróleo, S.A.) el crudo extraído. Dada esa disposición, la venta interna de crudo en estado natural, debe recibir el mismo tratamiento impositivo que las actividades a que alude el artículo 9, no siendo susceptible de gravamen a nivel municipal. Se trata de actividades inescindibles a las que mal puede darse trato distinto. Ello, en principio, así ha sido reconocido pacíficamente.

Más allá de aquel tema, ante una eventual reforma de la LOH, en la que empresas que no califiquen como del Estado, puedan llevar a cabo “Proyectos Verticalmente Integrados”, es decir, que abarquen no solo el ejercicio de actividades primarias, sino también, otras, como la refinación, resulta necesario definir el tratamiento impositivo que a nivel municipal recibiría la comercialización por su parte de los productos de ellas resultantes, teniendo en cuenta que estarían al margen de la inmunidad prevista en el artículo 180 constitucional. Es también necesario aclarar el impacto que supone el que una misma entidad mejore el crudo por ella extraído y posteriormente comercializado, conjunta o separadamente del azufre y el coque resultantes de ese proceso.

Ambos temas, aunque, no libres de polémica y contradicción, han sido abordados en la jurisprudencia patria. Podría decirse que el criterio que había imperado hasta hace poco, más allá de la inmunidad tributaria, partía de la premisa de que mientras la empresa que hubiera llevado a cabo la actividad de explotación, convertida en propietaria del crudo extraído, lo destinara a actividades no reservadas, seguía quedando sujeta únicamente a la tributación nacional. Si por el contrario, la actividad no reservada era llevada a cabo por una empresa total o mayoritariamente privada, quedaba sujeta a la tributación municipal.

En reciente decisión de la Sala Político Administrativa del TSJ (Exp. 2013-1326) de fecha 22 de junio de 2022, relativa a una “Asociación Estrategica” celebrada bajo la LOREICH (ejercicio de actividades reservadas bajo convenios de asociación que no necesariamente implicaban la creación de una nueva entidad y que podía registrar mayoría privada), aunque respecto de reparos de ISAE correspondientes a ejercicios fiscales posteriores a la CRBV y a la LOH, produjo un cambio de criterio sobre el tema que aquí nos ocupa, al sostener que a efectos de determinar la posibilidad que tienen los municipios de gravar las actividades de hidrocarburos es irrelevante la titularidad del crudo o del producto.

Respecto del otro supuesto generador de controversia, éste es, el mejoramiento de crudos en estado natural y la comercialización del crudo mejorado, del coque y azufre de aquél resultante, la mencionada decisión judicial también fijó posición.

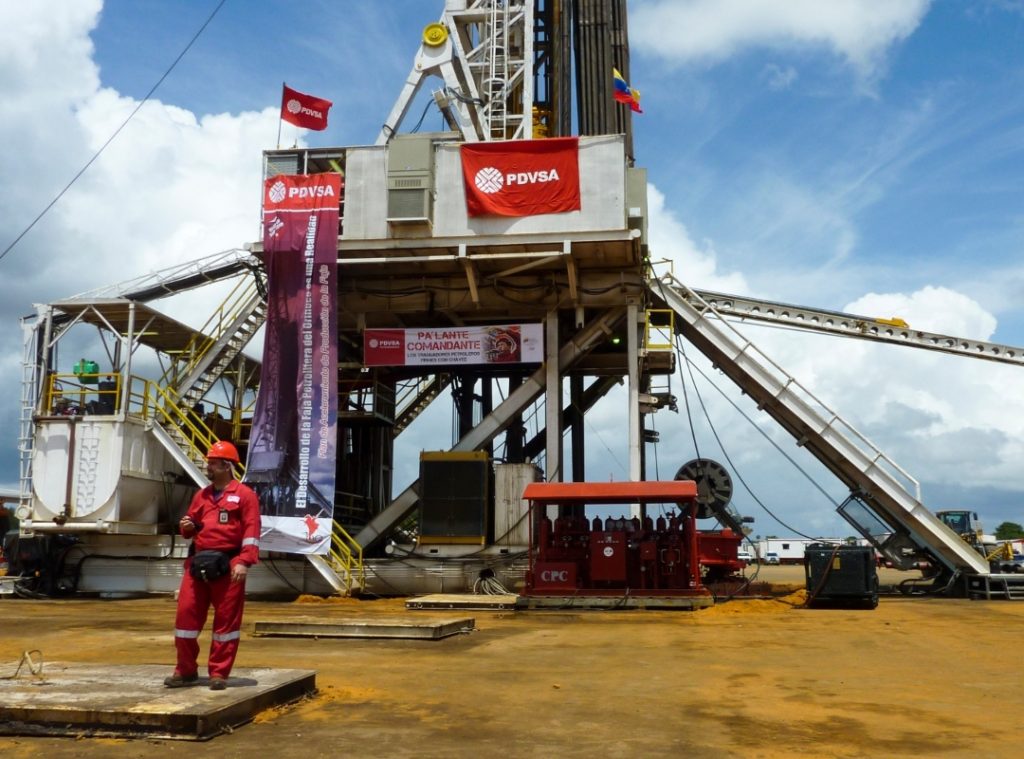

Es por todos sabido que el crudo venezolano, especialmente el proveniente de la Faja Petrolífera del Orinoco, es extrapesado. Esa condición, dificulta, por una parte, su traslado y, por otra, hace menos atractiva su comercialización. Para enfrentar tal realidad, el crudo debe ser limpiado mediante la agregación de diluentes. Con ocasión del mejoramiento se elevan los grados API del crudo y se obtienen coque y azufre, todos susceptibles de ser comercializados. Es de esa única venta, que la empresa que ha llevado a cabo la actividad íntegramente considerada, desde la exploración hasta la comercialización, obtiene sus ingresos brutos.

La reciente decisión de la SPA sostuvo respecto a la actividad de mejoramiento que ella suponía la refinación del crudo, razón por la cual, quien la llevara a cabo, independientemente de si era el mismo sujeto que había extraído el crudo o no, quedaba sujeto al pago del ISAE.

Respeto de la comercialización del coque y el azufre, a los que difícilmente puede considerarse parte integrante del sector de los hidrocarburos, sino que vienen mezclados con el crudo extraído o resultan como un residuo, pareciera evidente que de no estar en ella involucrada una empresa del Estado (inmune por efecto del Art. 180), debería causarse ISAE.

En el supuesto de una reforma de la LOH que contemple la posibilidad para una empresa, total o mayoritariamente privada, extraer crudo y mejorarlo, para su posterior comercialización, la dificultada para descifrar su tratamiento impositivo en materia de ISAE aumenta. Para arribar a una conclusión sobre ese tema es necesario previamente descifrar: a) si el crudo mejorado conserva o no su condición de crudo en estado natural y b) si tiene algún sentido que, tratándose de la misma entidad que realizó la actividad extractiva la que mejora y comercializa el crudo, ésta reciba un tratamiento menos favorable al de aquella que no tuvo necesidad de mejorarlo.

Tanto el que extrae y comercializa como el que extrae, mejora y comercializa, obtiene ingresos brutos de la única venta que hace. No pareciera tener lógica alguna que quien tiene que efectuar mayor inversión y esfuerzo, dada las características del crudo con el que opera, deba considerarse contribuyente del ISAE, en tanto que el que sólo extrae y comercializa, porque el área que le fue asignada comprendía yacimientos de crudos de mejor calidad, no se le grave con el ISAE. Esa mecánica constituye un desincentivo para quien mayores riesgos y esfuerzos financieros y operativos debe asumir.

En cuanto a si el crudo mejorado califica como un producto refinado o por el contrario conserva su condición de crudo en estado natural, persisten dudas a pesar de lo sostenido recientemente por la SPA. La aclaratoria de este tema tienen repercusiones no solo en materia de tributación municipal sino también en cuanto a la posibilidad que pudieran tener las empresas mixtas de exportar el crudo mejorado y la propiedad de los mejoradores. No será en esta oportunidad en la que nos pronunciemos sobre la pertinencia o no de aquella decisión judicial, pero sí la ocasión para poner de bulto la polémica existente y las inconsistencias y dudas que persisten.

Si el Poder Nacional realmente desea atraer la inversión nacional y extranjera al sector petrolero, es un contrasentido que más allá de los esfuerzos que supone explotar crudos extrapesados, los costos que ello involucra, incluidos la construcción y operación de mejoradores, se someta al pago del ISAE a quienes asuman esa tarea, incluso, en el controvertido supuesto de que ello no se considere parte de las actividades primarias. Este tema, que fue relevante a la luz de la Constitución de 1961 y de la LOREICH, pero que cobraría relevancia frente a la inevitable reforma que ha de experimentar la LOH, no pueda dejarse al margen de las iniciativas que corresponde impulsar a la AN en materia de armonización, así que, nuevamente, “manos a la obra”.

Noticias Relacionadas

El periodismo independiente necesita del apoyo de sus lectores para continuar y garantizar que las noticias incómodas que no quieren que leas, sigan estando a tu alcance. ¡Hoy, con tu apoyo, seguiremos trabajando arduamente por un periodismo libre de censuras!

Apoya a El Nacional