Documentos filtrados que dan cuenta de transacciones que suman unos US$2 billones revelan cómo algunos de los bancos más grandes del mundo han permitido que delincuentes y políticos corruptos muevan dinero sucio por todo el mundo.

Se trata de los FinCEN Files, que incluyen más de 2.100 «reportes de actividades sospechosas» elaborados por bancos y otras instituciones financieras y enviados a la Red de Control de Delitos Financieros del Departamento del Tesoro de Estados Unidos (FinCEN, por sus siglas en inglés).

Estos archivos confidenciales fueron obtenidos por el portal estadounidense de noticias BuzzFeed News, que los compartió con el Consorcio Internacional de Periodismo de Investigación (ICIJ, por sus siglas en inglés), la organización que coordinó también la investigación de los Panamá Papers.

Y 400 periodistas de 108 medios de comunicación de 88 países -incluyendo el programa Panorama de la BBC- pasaron 16 meses tirando de los hilos que encontraron en esos archivos, analizando millones de transacciones bancarias, investigando registros judiciales y entrevistando a investigadores, víctimas y presuntos implicados.

El resultado de esas investigaciones, que en palabras del ICIJ es «un verdadero tour mundial del crimen, la corrupción y la desigualdad, con papeles protagónicos para políticos, oligarcas y estafadores, y papeles clave de banqueros que les sirven a todos», empezará a ser publicado a partir de este domingo por los socios del consorcio.

En América Latina estos incluyen a medios como Proceso, Quinto Elemento Lab y Mexicanos Contra la Corrupción y la Impunidad, en México; Perfil, Infobae y La Nación, en Argentina; Armando Info, en Venezuela; Connectas y El Espectador, en Colombia; Convoca, en Perú y LaBot, en Chile, entre otros.

¿Que hay en los FinCEN Files?

La mayoría de los documentos contenidos en los FinCEN Files son «reportes de actividades sospechosas» (SARs, por sus siglas en inglés) enviados a las autoridades estadounidenses entre 2000 y 2017.

Estos documentos son algunos de los secretos mejor guardados del sistema bancario internacional y son utilizados por los bancos para informar sobre comportamientos sospechosos de sus clientes.

Los SARs no necesariamente refieren a delitos ni constituyen prueba de delitos.

Pero cualquier inquietud vinculada a transacciones realizadas en dólares estadounidenses debe notificarse al FinCEN, incluso si tiene lugar fuera de los EE.UU.

Por eso, las repercusiones de las investigaciones derivadas de los FinCEN Files se harán sentir por todo el mundo.

«A partir de los archivos secretos, los periodistas rastrearon los dólares de un traficante de drogas de Rhode Island, EE.UU., hasta un laboratorio químico en Wuhan, China; exploraron escándalos que paralizaron las economías de África y Europa del Este; identificaron a saqueadores de tumbas con reliquias budistas que se vendieron a las galerías de Nueva York; y siguieron a magnates venezolanos que desviaron dinero de viviendas públicas y hospitales«, dice el ICIJ sobre a algunas de las historias investigadas.

El FinCEN, por su parte, dijo que la filtración podría afectar la seguridad nacional de Estados Unidos, comprometer las investigaciones y amenazar la seguridad de las instituciones y las personas que presentan los informes.

¿Por qué importa?

Si alguien planea sacar provecho de una empresa criminal debe encontrar una forma para lavar el dinero.

El lavado de dinero es el proceso de tomar dinero sucio -producto de delitos como el tráfico de drogas o la corrupción- y ponerlo en una cuenta en un banco respetado donde no estará vinculado con el delito.

El mismo proceso es necesario si uno es un oligarca ruso al que los países occidentales han impuesto sanciones para evitar que ingrese su dinero a Occidente.

Se supone que los bancos deben asegurarse de no ayudar a los clientes a lavar dinero o moverlo de manera contraria a las reglas.

Por ley, tienen que saber quiénes son sus clientes. Y no es suficiente presentar un SAR y seguir recibiendo dinero sucio de los clientes mientras se espera que las autoridades se encarguen del problema: si un banco tiene evidencia de actividad criminal, debe dejar de mover el dinero.

Fergus Shiel del Consorcio Internacional de Periodistas de Investigación (ICIJ), dijo que los archivos filtrados dan una «idea de lo que los bancos saben sobre el vasto flujo de dinero sucio en todo el mundo».

Y según Shiel, los documentos también ponen en evidencia las cantidades extraordinariamente grandes de dinero involucradas.

Los documentos en los FinCEN Files cubren alrededor de US$2 billones de transacciones, pero son solo una pequeña proporción de los SARs presentados durante el período.

¿Qué dicen los FinCEN Files de América Latina?

Los hallazgos vinculados a personalidades e instituciones latinoamericanas se irán haciendo públicos en los próximos días.

Pero, por lo pronto, en México la revista Proceso empezó destacando una posible «actividad sospechosa» del asesor político venezolano Juan José Rendón que, según Deutsche Bank, «podría estar vinculada con el presidente de México Enrique Peña Nieto».

SPENCER PLATT/GETTY IMAGES El expresidente mexicano Enrique Peña Nieto aparece mencionado en los FinCEN Files.

El reporte, que menciona «seis transferencias sospechosas, por un total de US$180.000 entre el 21 de julio de 2016 y el 6 de marzo de 2017» fue incluido en el «Resumen Semanal de la Cleptocracia» -un documento confidencial del FinCEN- de mayo de 2017.

Según el documento, el dinero podría haber sido utilizado por Rendón para pagarle a un hacker que «realizó campañas de ciberataques a favor de sus clientes […] e instaló spywares en las oficinas de la oposición para Enrique Peña Nieto durante las elecciones de México en 2012″.

El tema también fue tocado por «Mexicanos contra la corrupción y la impunidad» (MCCI).

Pero el portal también destacó que entre los documentos filtrados hay varios que remiten a «operaciones sospechosas de lavado de dinero de organizaciones delictivas como el cártel de los Zetas y Rafael Caro Quintero del cártel de Guadalajara».

Y, siempre según MCCI, las filtraciones también tocan «la conexión mexicana en un programa secreto de misiles en Irán; las operaciones financieras en Suiza de un encumbrado funcionario del gobierno de Enrique Peña Nieto y también la triangulación de fondos, desde México, a una compañía de casinos en Las Vegas, de un empresario que ha financiado la carrera política de Trump», entre otros temas de próxima publicación.

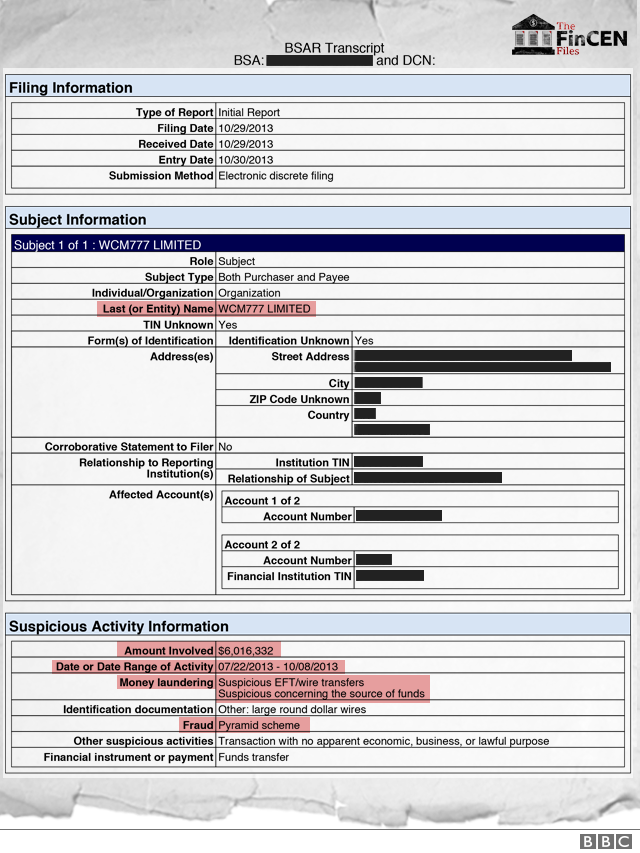

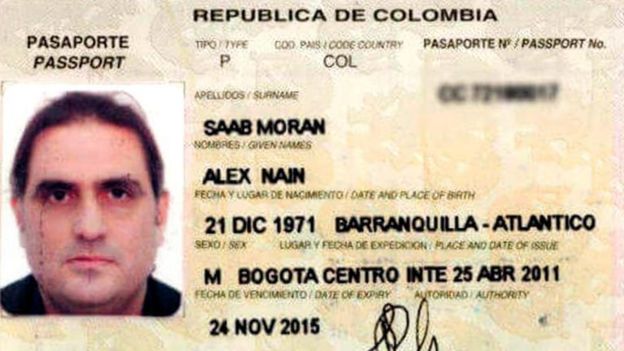

En Venezuela el portal Armando Info arrancó su serie de publicaciones con un amplio reportaje sobre lo que los FinCEN File revelan de las operaciones del empresario colombiano Alex Saab, a quien el gobierno de EE.UU. acusa de ser testaferro del presidente Nicolás Maduro.

Y Venezuela también es uno de los objetos de atención de The Miami Herald, que utilizó la información contenida en los FinCEN Files para contar como «a medida que Venezuela se hundía cada vez más en un infierno de miseria, ricos expatriados se enriquecían cada vez más».

La primera historia del Herald se centra sobre todo en la figura de Martín Lutsgarten, un empresario venezolano que reside en Miami que se enriqueció «como corredor de divisas de la élite venezolana sospechosa del robo de miles de millones«, y su cooperación con la justicia estadounidense.

GETTY IMAGES En Argentina la filtración ha permitido escrutar los movimientos de dinero de numerosas personalidades.

En Argentina, por su parte, La Nación y Perfil iniciaron sus entregas identificando a personalidades de ese país que movieron dinero a través de Meestral Assets, «una sociedad registrada en Islas Vírgenes Británicas y manejada por un empresario argentino que fue reportada ante el organismo antilavado de los Estados Unidos por 123 transferencias sospechosas entre 2013 y 2014».

Entre estas personalidades destaca el presentador de televisión Marcelo Tinelli, quien acapara los titulares, además de «un exfutbolista de Independiente, un exfuncionario del Banco Central y más de 30 empresarios».

Pero, como explica La Nación, más que la presunción de actividades ilícitas, la alerta estuvo motivada por el uso de una misma cuenta por parte de «personas y sociedades que no estaban relacionadas entre sí, ni compartían intereses comerciales».

Y, a través de una vocera Tinelli le dijo a La Nación que los fondos que él había transferidos eran producto de actividades lícitas y perfectamente declaradas» y se habían «utilizado para el pago de gastos personales». El presentador, sin embargo, reconoció que la cuenta no había sido declarada «oportunamente» al fisco argentino «por discrepancias de interpretación». «Finalmente, cuando se dictó la ley de sinceramiento fiscal, optamos por incluir esa cuenta», señaló la vocera.

Siempre en Argentina, Perfil también destacó que FinCEN rompió relaciones con las autoridades financieras del país en dos ocasiones, descontenta por la filtración de informas confidenciales.

En la primera oportunidad, en 2009, el reporte en cuestión involucraba a un importante opositor del entonces presidente Néstor Kirchner, y en 2015 a movimientos en una cuenta sospechosa del fallecido fiscal Alberto Nisman.

Infobae, por su parte, destaca en su cobertura las sospechas generadas por transacciones entre la agroexportadora Vicentín – que estuvo a punto de ser nacionalizada por el gobierno del presidente Alberto Fernández-y la multinacional Glenncore Grain.

Finalmente, en Colombia, la primera entrega de El Espectador se centra en la compra de un cuadro del célebre pintor colombiano Fernando Botero por parte de una empresa empleada por la constructora brasileña Oderbrecht para el pago de sobornos.

«Se debe resaltar que el maestro Fernando Botero no está bajo investigación alguna», destaca sin embargo el diario colombiano.

¿Cuáles son los principales bancos involucrados?

La filtración generará lecturas incómodas para algunos de los principales bancos del mundo.

Estas son algunas de las revelaciones que estos seguramente preferirían haber mantenido fuera del conocimiento público.

- HSBC permitió a estafadores mover millones de dólares de dinero robado por todo el mundo, incluso después de enterarse por boca de investigadores estadounidenses de que era parte de una estafa.

- JP Morgan permitió que una empresa moviera más de US$1.000 millones a través de una cuenta de Londres sin saber quién era el propietario. Más tarde, el banco descubrió que la compañía podría ser propiedad de un mafioso en la lista de los 10 más buscados del FBI.

- Se encontró evidencia de que uno de los socios más cercanos del presidente de Rusia, Vladimir Putin, utilizó al Barclays Bank en Londres para evitar sanciones que estaban destinadas a impedir que usara los servicios financieros en Occidente. Parte del efectivo se utilizó para comprar obras de arte.

- El Banco Central de los Emiratos Árabes Unidos no actuó ante las advertencias sobre una empresa local que estaba ayudando a Irán a evadir sanciones.

- Deutsche Bank movió el dinero sucio de los lavadores de dinero para el crimen organizado, terroristas y narcotraficantes.

- Standard Chartered movió efectivo para Arab Bank durante más de una década después de que cuentas de clientes en el banco jordano se utilizaran para financiar actividades terroristas.

¿Qué tiene de diferente esta filtración?

Ha habido numerosas grandes filtraciones de información financiera en los últimos años, que incluyen:

- Paradise Papers (2017): una filtración de documentos del proveedor de servicios legales en el extranjero Appleby y el proveedor de servicios corporativos Estera. Los dos operaron juntos bajo el nombre de Appleby hasta que Estera se independizó en 2016. Los documentos revelaron las operaciones financieras extraterritoriales de políticos, celebridades y líderes empresariales.

- Panamá Papers (2016): documentos filtrados del bufete de abogados Mossack Fonseca que dieron más detalles sobre cómo las personas adineradas se estaban aprovechando de regímenes fiscales extraterritoriales.

- Swiss Leaks (2015): documentos del banco privado suizo de HSBC que mostraron cómo se estaban utilizando las leyes de secreto bancario de Suiza para ayudar a los clientes a evadir el pago de impuestos.

- LuxLeaks (2014): contenía documentos de la empresa de contabilidad PricewaterhouseCoopers que mostraban que las grandes empresas estaban utilizando acuerdos fiscales en Luxemburgo para reducir la cantidad de impuestos que tenían que pagar.

Los FinCEN Files, sin embargo, son diferentes porque no son solo documentos de una o dos empresas, sino que proceden de varios bancos.

Destacan una serie de actividades potencialmente sospechosas que involucran a empresas e individuos y también plantean preguntas sobre por qué los bancos que reportaron esas actividades no siempre actuaron ante esas preocupaciones.

Por lo pronto, la semana pasada FinCEN anunció propuestas para mejorar sus programas contra el lavado de dinero.